¿Te has detenido a pensar a dónde se va el dinero que te descuentan de tu nómina? Quincena con quincena sentimos la fuerza de la diferencia, que algunos todavía no entendemos completamente, entre el salario neto y el salario bruto. Tal vez sepas un poco sobre las contribuciones y prestaciones de ley, tal vez no tengas idea; tal vez eres feliz con tu sueldo y los descuentos que te hacen te tienen despreocupado porque no intervienen en tus estrategias para ahorrar.

La verdad es que pocos saben bien a dónde se va ese dinero, y es que aunque lo hayan descontado de tu sueldo, ese dinero sigue siendo tuyo…sólo que prácticamente no lo volverás a ver hasta que te retires, entonces no está de más saber un poco sobre dónde está tu dinero, y qué son las AFORES.

Tu dinero quincena con quincena se va tu cuenta individual, que cubre tu acceso a atención médica en el IMSS, acceso a préstamos hipotecarios con el INFONAVIT, y tu ahorro para el futuro a través de las AFORES.

¿Qué son las AFORES?

Las AFORES son administradoras de fondos para el retiro, es decir son las organizaciones que deciden dónde invertir el dinero que te descuentan cada quincena. Además de lo que se te quita a ti como trabajador, tu empleador y el gobierno hacen sus propias contribuciones, que juntas son más o menos 6.5% de tu sueldo.

Se constituyen de 4 subcuentas:

#1 Retiro, vejez y cesantía: es con lo que te vas a pensionar cuando te retires a los 60 años por Cesantía y a los 65 por vejez.

#2 Aportaciones Voluntarias: estas sí son tu decisión; puedes aportar lo que tú quieras, y claro entre más tengas ahorrado, más dinero tendrás idealmente en tu retiro. Pero esta cuenta también sirve para ahorrar en plazos más cortos, no sólo para la vejez, porque puedes hacer retiros de tus aportaciones cada 2 o 6 meses, dependiendo de tu AFORE.

#3 Vivienda: esta parte de tu dinero sólo puedes usarla para créditos del INFONAVIT para vivienda, o bien para hacer más grande tu pensión futura. Aparte de lo que te descuentan del salario, tu empleador contribuye un 5% de tu sueldo cada dos meses como aportación a esta subcuenta.

#4 Aportaciones complementarias: son como las voluntarias, sólo que estas no las puedes destinar más que para ahorrar en tu fondo de pensión, y no las puedes retirar hasta que te jubiles.

Juntas tus contribuciones, las de tu empleador y del gobierno, se ponen dentro de una AFORE, y esta entonces se invierte en una SIEFORE.

¿Qué son las SIEFORES?

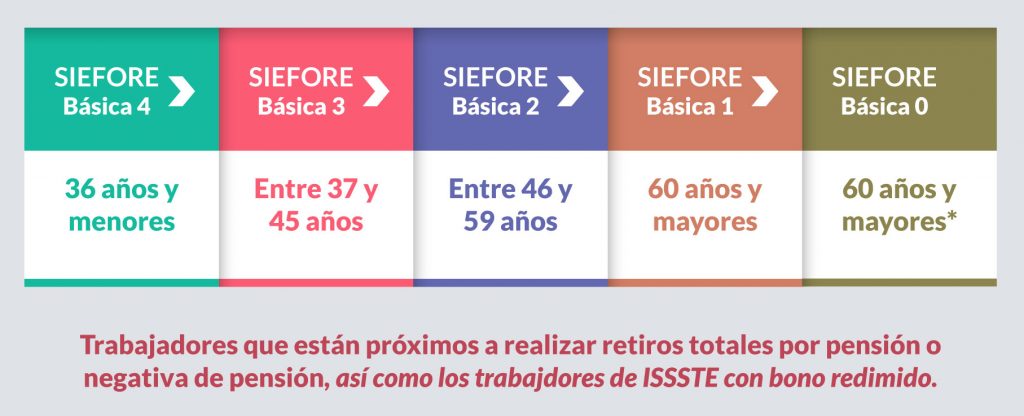

Son los fondos de inversión en los que se invierten las AFORES; y se dividen en cuatro categorías, que dependen de cuán riesgoso es el producto en el que se va a invertir (como bonos, acciones de renta fija o variable), y de la edad del contribuyente (ósea tú):

Entre más joven eres, más riesgo se toman con tus inversiones, porque a mayor riesgo mayor rendimiento; cuando estás cerca del retiro tu inversión pasa a instrumentos más seguros y predecibles.

Beneficios antes del retiro

Aparte de asegurar tu pensión, las AFORES también pueden ayudarte con cosas más inmediatas. Por ejemplo si ya tienes por lo menos tres años contribuyendo a tu fondo, y te quedas sin trabajo, puedes hacer retirar dinero de tu ahorro (mínimo 30 días de tu salario base, máximo 90). Lo único es que sólo puedes usar este “seguro” una vez cada cinco años.

También puedes retirar hasta un mes de sueldo en caso de que vayas a casarte, pero sólo una vez en la vida, las AFORES no creen en los segundos matrimonios.

Las AFORES también te apoyan en caso de un accidente o enfermedad con pensiones temporales o definitivas: la temporal con el 60% de tu último salario y te cubre hasta por un año, si estás en posibilidad de recuperarte.

Si lo que te haya pasado no tiene solución, entonces tienes derecho a una pensión definitiva, que equivale al 35% del promedio de tus salarios de las últimas 500 semanas que trabajaste, y te cubre mientras sigas vivo.

Ahora sabes un poco más sobre a dónde se van los descuentos quincenales de tu sueldo, qué cubren, cómo usar tus cuentas de aportaciones voluntarias, cómo acceder a tus ahorros en caso de que quieras, y en qué ocasiones puedes hacerlo.

Lo importante es que sepas dónde está tu dinero, y usar esta información para ahorrar para el retiro, y para proyectos más inmediatos, eficientemente, y que aunque no esté en tus manos sigue siendo tuyo, lo que sigue saber un poco más sobre cómo optimizar tus AFORES y tu ahorro para el retiro. Para conocer más sobre el ahorro para el retiro da click aquí.

Dejar una Respuesta